:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/YKXRBNO3GBFBDJT6ME5X6VQOVE.jpg)

Consumo

Esta es la forma en la que los jóvenes hacen sus compras a crédito

Con las señales de recuperación que demostraron los créditos en el segundo trimestre de 2018, las tarjetas de crédito tradicionales y las retail siguen dando batalla por cuál atrae más al sector poblacional de jóvenes.

Encuentra aquí lo último en Semana

Ya no es un descubrimiento decir que los millennials están interesados en todo menos en adquirir casa, carro o deudas. Y muchos estudios que demuestran que la búsqueda de experiencia de los jóvenes prima por encima de todo, son respaldados por las cifras sobre el consumo de créditos en el país.

Colombia tiene una gran participación financiera de las personas entre los 18 y los 39 años, que desde temprana edad empiezan a acercarse a productos como tarjetas de crédito para suplir sus necesidades de viajes, estudio, emprendimiento o compras.

Y las cifras del más reciente estudio del “Panorama de las tendencias de crédito en Colombia en el segundo trimestre de 2018” de TransUnion demuestran cómo luego de una fuerte desaceleración de la economía en los años pasados, la confianza en los créditos comienza a ganar puntos.

Siga leyendo: ¿Cómo saber si le darán una tarjeta de crédito tradicional o de marca propia?

"Para muchos productos crediticios, este fue el primer aumento en originaciones de créditos después de varios trimestres de crecimiento negativo, lo que indica que los otorgantes de crédito están comenzando a expandir nuevamente sus esfuerzos de adquisición", dijo Virginia Olivella, gerente senior de investigaciones económicas de la compañía.

"También observamos aumentos en el acceso al crédito, medido por el número de consumidores con al menos un crédito, y en saldos. Para evidenciar una verdadera recuperación en el mercado de crédito de consumo, nos gustaría observar una caída de las tasas de morosidad, aunque el hecho de estar viendo una desaceleración en este sentido, sigue siendo una señal positiva”.

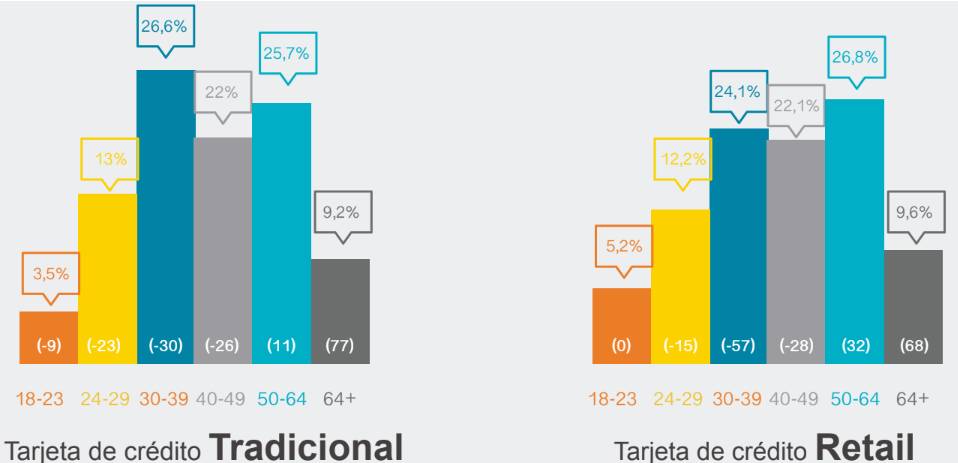

Uno de los resultados arrojó que las personas entre 24 y 29 años aumentaron en 20 puntos básicos su participación en los nuevos créditos hipotecarios, llegando a un 12,9%. Por otro lado, el mayor número de nuevas tarjetas de crédito tradicionales y retail fueron otorgadas a los millennials mayores (30 a 39 años).

Los más jóvenes, de 18 a 23 años, tienen mayor participación en tarjetas retail que en las tradicionales, pero son estos mismos quienes registran el mayor porcentaje de mora, tanto en tarjetas de crédito tradicional (11,6%), como para crédito de vehículos (10%).

TransUnion descubrió que, en el último año, los cupos totales y promedio de las tarjetas nuevas aumentaron en un 24,4% y 12,7%, respectivamente, por lo que las entidades se están volcando a otorgar cupos mayores a las tarjetas de crédito dirigidas a los consumidores de menor riesgo.

El mayor crecimiento, como era de esperar, se observó para los segmentos prime (consumidor de riesgo medio) y prime plus (consumidor de riesgo medio-bajo), con crecimientos de 14,2% y 11,6%, respectivamente.

La batalla entre las tarjetas tradicionales y las retail

Las tarjetas de crédito retail, o de grandes superficies (como Falabella, Éxito u Olímpica) empezaron a surgir hace algunas décadas como respuesta a un consumidor más ávido a beneficios de sus tiendas favoritas de consumo. Por lo que en su momento representaron una forma de inclusión financiera que favorecía tanto a jóvenes como adultos.

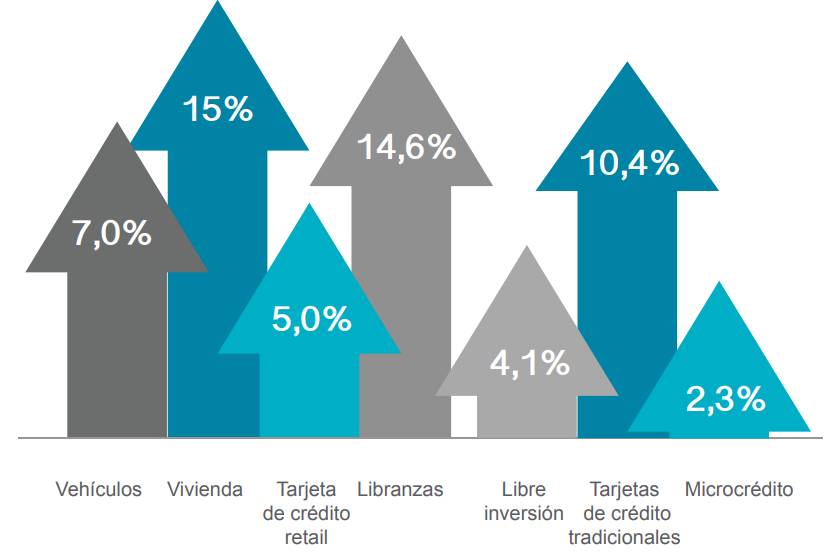

Hoy en día sufre una gran caída, ya que luego del microcrédito y la libre inversión, fue el crédito con menor crecimiento en el trimestre.

Recuperación de los productos financieros en el primer trimestre de 2018 (Foto: TransUnion)

Le puede interesar: Por qué es bueno empezar la vida crediticia desde joven

Los millennials entre 30 y 39 años prefieren la tarjeta de crédito tradicional (26,6%) por encima de la tarjeta de retail (24.1%). Y los jóvenes entre 24 y 29 también la prefieren (13%) por encima de la retail (12.2%), mientras que los jóvenes entre 18 y 23 sí prefieren la tarjeta retail (5,25%) versus la tradicional (3,5%) .

Sin embargo el segmento poblacional que más opta por este tipo de tarjetas de consumo masivo son las personas entre 50 y 64 años, con un 26,8%, demostrando que las personas entre 24 y 39 años prefieren acercarse a las entidades bancarias tradicionales para sacar su plástico, antes que a las cadenas de comercio.

Dentro de los resultados se encontró que 1 de cada 10 consumidores no tiene saldo en su tarjeta tradicional, mientras que en la retail 6 de cada 10 no tienen saldo. Es decir que de las 5,9 millones de personas que tienen tarjeta tradicional, 5 millones tienen saldo. Y de los 3,2 millones de consumidores de tarjeta retail, solo 1,9 tienen saldo.

En este trimestre, los saldos de tarjeta de crédito tradicional continuaron creciendo, aunque a menor ritmo que en el mismo periodo de 2017. El saldo total de esta fue de 24,4 billones y 4,8 millones por persona en promedio.

Los saldos de tarjeta de crédito retail continuaron cayendo año contra año en el segundo trimestre de 2018. Tuvieron un saldo total de 2,8 billones y uno de 1,4 millones por consumidor en promedio.

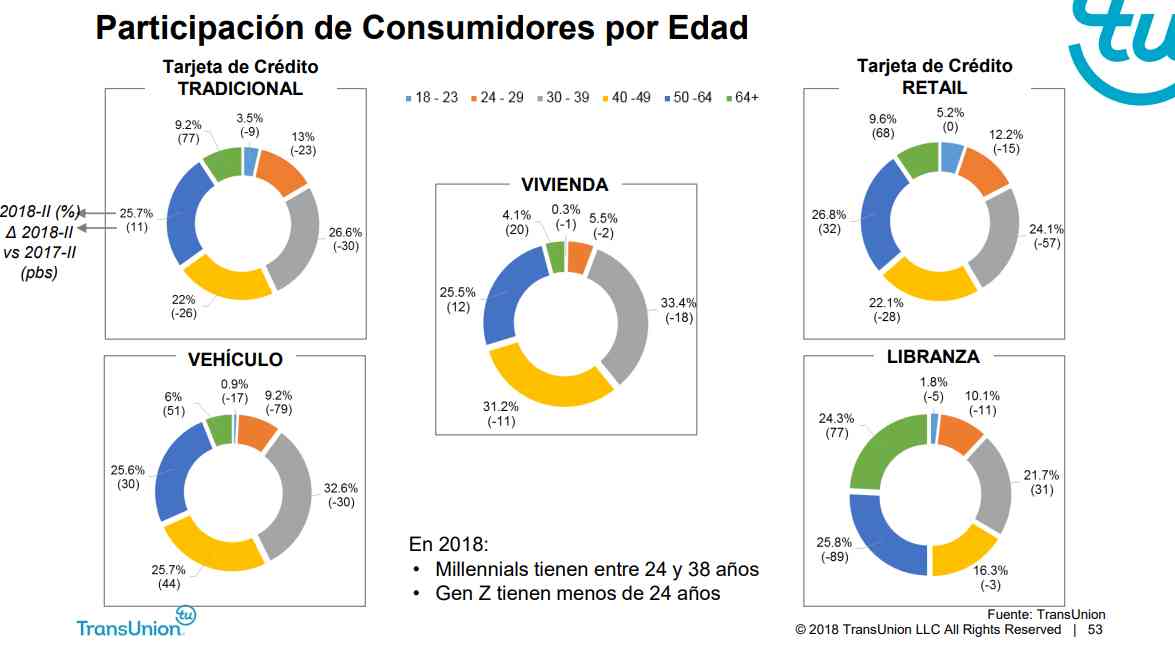

Participación de consumidores por edad (Foto: TransUnion)

La experiencia es lo que cuenta

El última estudio realizado por RADDAR para la franquicia de American Express, “Vidas integradas: la visión de los Millennials colombianos” demostró con una una serie de encuestas realizadas a jóvenes de 20 y 35 años, cómo están consumiendo los jóvenes.

El 55% de los jóvenes considera que el integrar su vida y su trabajo, les permite lograr más cosas a nivel personal, y 7 de cada 10 de los jóvenes colombianos encuestados consideran que tienen tiempo suficiente para disfrutar y ser felices, destacando el deseo por realizar viajes al extranjero (87%), comprar la casa de sus sueños (72%), alcanzar sus metas profesionales (66%) y disfrutar experiencias extraordinarias (41%), como las principales actividades que contribuyen más a su felicidad.

Los millennials colombianos reflejaron un gran interés por contar con un hogar propio, a pesar de que prefieren realizar inversiones a corto plazo. Esto representa un punto fundamental para lograr una vida plena, y aunque solo el 5,8% de personas entre los 18 y los 29 años tiene un crédito de vivienda, las personas entre los 30 y 39 años, millennials adultos, representan el 33,4% de los créditos de vivienda en el país.

Participación de consumidores por edad (Foto: TransUnion)

“Estamos siendo testigos de una transformación global en donde la gente elige ganarse la vida, perseguir sus pasiones y moverse de forma eficiente entre la vida personal y los negocios”, comentó Lisandro Delfino, vicepresidente y gerente general de Alianzas con Bancos en América Latina de American Express.

Según cifras de la Superintendencia Financiera, a agosto de 2018 existían 15.046.811 tarjetas de credito y debito vigentes, con $3,9 billones ejecutados en compras y $1,39 billones en avances a nivel nacional.

Aquí las tasas de interés de las tarjetas de crédito de las principales entidades financieras a agosto de 2018.

(Foto: Superintendencia Financiera)

FP recomienda: ¿Cómo hacer un uso inteligente de sus tarjetas de crédito?